今回は「iDeCo(個人型確定拠出年金)」について解説をします。この記事は5分で読めます。

iDecoって言葉は聞いたことあるけど、そもそも何のことだろう?

60歳まで引き出しが出来ないとか聞いたことあるけど?

iDeCo(個人型確定拠出年金)の仕組みを知らずに始めると、金銭的に困ることが出てくる可能性があります。

そこで今回は「投資歴17年でFIRE達成済みのブログ管理人」が「iDeCo(個人型確定拠出年金)の仕組みやメリット・デメリット」について解説します。

この記事を最後まで読めば、「iDeCo(個人型確定拠出年金)の詳細や自分がやるべきなのか?」が分かりますので、ぜひ最後までご覧ください。

- iDeCo(個人型確定拠出年金)を知らない人

- iDeCo(個人型確定拠出年金)をやるか検討中の人

【iDeCo(個人型確定拠出年金)に向いている人】

【iDeCo(個人型確定拠出年金)に向いていない人】

【iDeCo(個人型確定拠出年金)のメリット】

【iDeCo(個人型確定拠出年金)のデメリット】

- iDeCoの仕組みについて

- iDeCoのメリット・デメリットについて

- iDeCoに向いている人・向いていない人について

- ブログ管理人はiDeCoをしているのかについて

iDeCoとは個人型確定拠出年金のこと

そもそも「iDeCo(イデコ)」とは英語表記の 「individual-type Defined Contribution pension plan」の赤文字部分を抜粋して出来た造語です。

日本語だと、「個人型確定拠出年金」のことです。

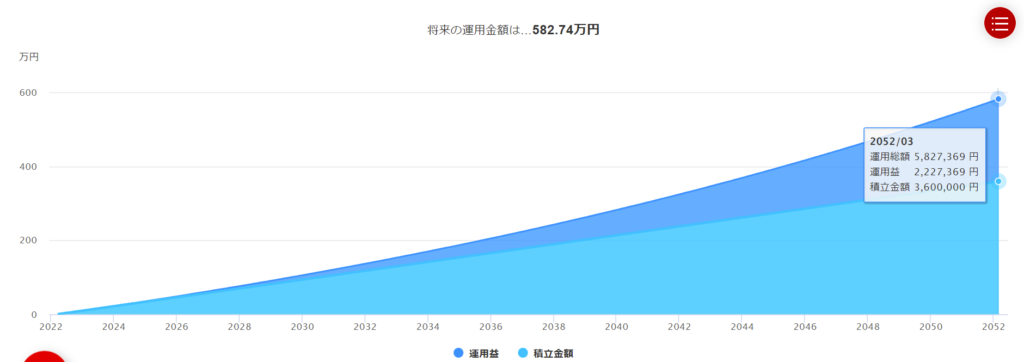

iDeCoでは自分で掛金を決めて積み立てを行い、定期預金、投資信託などによって運用します。

その掛金と損益を60歳以降に年金として受け取れる仕組みです。iDeCoの掛金は最低月5,000円からはじめられ、1,000円単位で上乗せができます。また、掛金の上限は職業によって異なります。

カケル

カケルもっと分かりやすく言うと、「自分で作るオリジナルの年金プラン(DIY年金)」のことです。

公的年金の種類は?

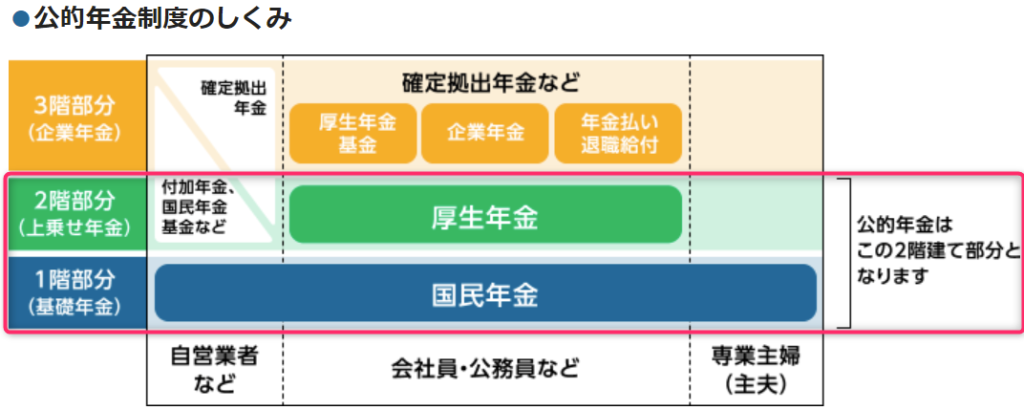

まずは日本の年金の種類について確認しましょう。日本の年金は3階建てと言われており・・・

- 1階部分は国民年金

- 2階部分は厚生年金

- 3階部分は勤務先や個人が準備する私的年金を指します。iDeCoはこの3階部分の一部ですね。

公的年金の平均受給額は?

- 国民年金→約56,000円

- 厚生年金→約146,000円

これだけじゃ老後が心配だわ

カケル

カケルそこで政府が考えついたのが、自分で作る年金プラン「iDeCo」ですね。

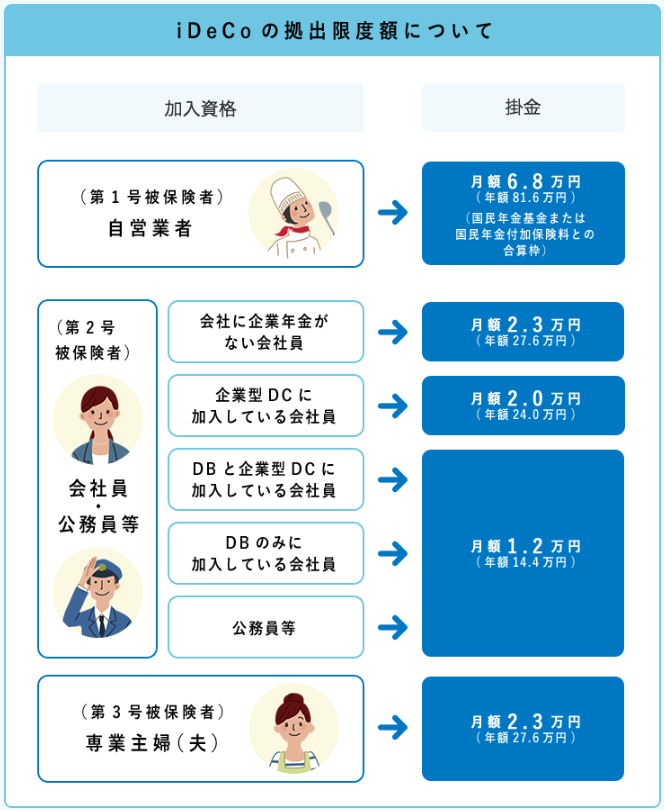

拠出限度額について

加入資格に応じて拠出できる掛金の上限が異なりますので、自分がどの加入資格に属しているかを把握する必要があります。

iDeCo(個人型確定拠出年金)のメリットについて

メリット①積み立てた掛金が全額所得控除

iDeCoで積み立てる掛金は、全額が所得控除の対象となります。

掛金の年間総額を所得から差し引けるため、その分の所得税と住民税が軽減されます。

メリット②運用益が非課税

投資の利益には本来税金が20%程度かかります。しかし、iDeCoを使って得た運用益は全て非課税です。

メリット③受け取り時に一定額が非課税

iDeCoで築いた資産は60〜75歳の間に、自分が希望するパターンで受け取ることが可能です。以下の2種類です。

- 年金として分割で受け取る場合は「公的年金等控除」が適用

- 一時金としてまとめて受け取る場合は「退職所得控除」が適用

メリット④強制貯蓄が可能

iDeCoはサラリーマンであれば、給料から強制徴収のため貯金が苦手な人でも強制貯蓄することが可能です。

カケル

カケル原則60歳まで引き出し不可なので、途中でやめて浪費しちゃうなんてことも防げます。

メリット⑤差し押さえ禁止財産

意外と知られていない事実ですが、iDeCoは自己破産しても差し押さえ禁止財産とされており、「合法的な財産の隠し場所」とも言われております。

カケル

カケル万が一のことがあっても、60歳以降の老後資金だけは確保出来ます。

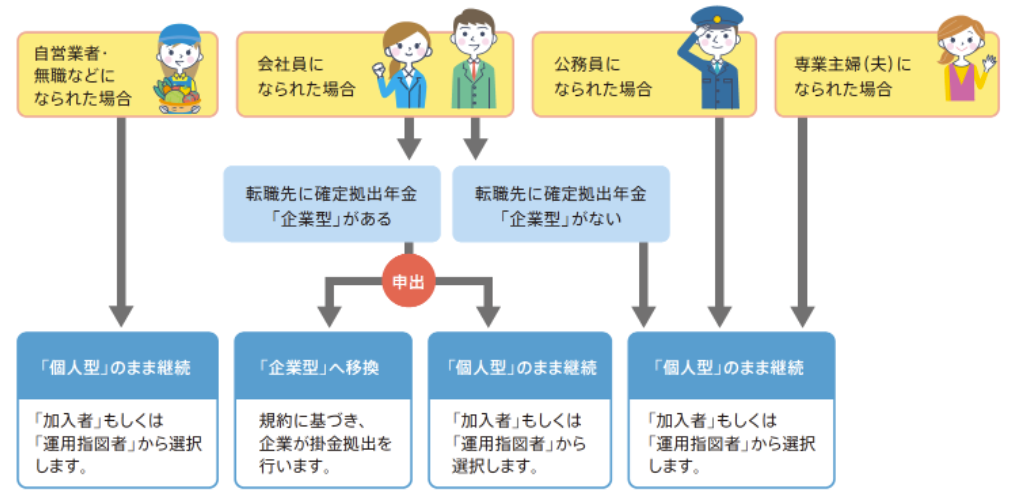

メリット⑥転職時に持ち運び可能

転職時に「個人型」でそのまま継続可能です。また、転職先が「企業型」の確定拠出年金を導入していれば、そちらに移管することも可能です。ただしその場合、年金資産を一旦現金化し移換することになります。

iDeCo(個人型確定拠出年金)のデメリットについて

デメリット①60歳まで原則引き出し不可

iDeCoの最大のデメリットと言われるのが、60歳まで原則引き出し不可ということ。資金が長期間拘束されることは、他に貯蓄が無ければ生活に万が一のことがあった時に困るということです。

カケル

カケル60歳未満で引き出す方法が全くない訳ではありません。

脱退一時金として引き出しは可能です。ただし条件はとても厳しく、ほぼ無理と考えた方が良いでしょう。

詳しい条件はコチラへ

| iDeCo加入期間 | 受給開始年齢(※注意) |

| 10年以上 | 60歳~75歳 |

| 8年以上10年未満 | 61歳~75歳 |

| 6年以上8年未満 | 62歳~75歳 |

| 4年以上6年未満 | 63歳~75歳 |

| 2年以上4年未満 | 64歳~75歳 |

| 1ヶ月以上2年未満 | 65歳~75歳 |

(※注意)・・・2022年4月より、受給開始時期の上限が 70歳 ⇒ 75歳に延長されています。

デメリット②各種手数料がかかる

iDeCoをする上で、主にかかる手数料は以下の2つです。

- 加入時手数料(初回1回のみ):2,829円

- 加入者手数料(掛金納付の都度):171円(国民年金基金連合会:105円、信託銀行:66円)

カケル

カケル元本保証の利回りが低い商品ばかり選択すると、手数料負けすることがあるので要注意。

デメリット③元本割れのリスクがある

iDeCoで選択できる商品には、元本割れリスクのある投資信託が含まれております。

どんなに利回りの良い商品を選んでも、一時的に含み損の期間はほぼ100%訪れるので、その旨は理解しておきましょう。

(参考)楽天証券のiDeCoで選択出来る商品一覧

デメリット④受け取り時に税金がかかる場合がある

まず、iDeCoの受け取り方は以下の3つのパターンがあります。

- 年金型(5~20年以下の期間から1年刻みで選択可能)→雑所得扱いになる

- 一時金型(一括で受け取り)→退職所得扱いになる

- 併給型(年金と一時金を併用する→雑所得と退職所得扱いになる

年金型で受け取る場合、公的年金(国民年金・厚生年金)の受給額とiDeCoの受取額を合計し、下記金額までなら全額控除となります。

- 65歳未満:年間70万円

- 65歳以上:年間120万円

カケル

カケル要するに、厚生年金の支給額が高い人は年金型で受け取ると公的年金等控除額を上回って課税対象になります。

一時金型で受け取る場合、まず退職所得控除を計算する必要があります。計算式以下の通り

| 勤続年数 | 退職所得控除額 |

| 20年以下 | 40万円×勤続年数 ※80万円未満の場合は80万円 |

| 21年以上 | 800万円+70万円×(勤続年数-20年) |

例えば、勤続年数30年の場合、800万円+70万円×(30年-20年)=1,500万円(控除額)

カケル

カケルこの控除額は「退職金とiDeCoの一時金を合計した金額に適用される」ので、退職金が多い会社では合計金額が退職所得控除額を上回り課税対象となります。

デメリット⑤加入出来る人に条件がある

iDeCoは誰でも無条件に加入出来る制度ではありません。以下の人はiDecoに加入が出来ません。

- 国民年金保険料を支払っていない方

- 60歳以上の方(2022年5月1日から65歳以上の方へ引き上げ)

- 海外在住の方(2022年5月1日から加入可能に変更)

- 勤務先の企業型DCの規約でiDeCo加入が認められていない方(2022年10月1日から要件変更)

- 農業者年金に加入している方

デメリット⑥金融機関の変更は出来ない

iDeCoは銀行だけでなく証券会社等でも口座開設が可能ですが、途中で変更が出来ません。

オススメの金融機関はiDeCoの取扱商品数が最も多いSBI証券です。

iDeCo(個人型確定拠出年金)に向いている人

iDeCo(個人型確定拠出年金)に向いていない人

カケル

カケルiDeCoはあくまで老後資金を準備する方法のひとつです。今に余裕がないなら手を出すべきではありません。

よくある質問まとめ

ブログ管理人はどうしているのか?

ブログ管理人はFIREしており、死ぬまでお金に困らない資産をすでに持っているので、iDeCoはしておりません。

カケル

カケル単純に長期間資金拘束されるのが嫌というのも理由のひとつです。

「iDeCo(個人型確定拠出年金)について」のまとめ

【iDeCo(個人型確定拠出年金)に向いている人】

【iDeCo(個人型確定拠出年金)に向いていない人】

【iDeCo(個人型確定拠出年金)のメリット】

【iDeCo(個人型確定拠出年金)のデメリット】

老後資金を用意する手段のひとつとして、iDeCoは素晴らしい仕組みだと思います。しかしiDeCoをやるならば、メリット・デメリットをしっかりと理解した上でやりましょう。

カケル

カケルiDeCo(個人型確定拠出年金)よりも基本的には「つみたてNISA」を最優先でやりましょう。詳細は以下の記事をご覧ください。

本日も最後までご覧いただきありがとうございました。