今回は「学資保険デメリット5選」について解説します。この記事は5分で読めます。

カケル

カケル子供が生まれたら学資保険に加入するのが当たり前!と思っている方はいませんか?

ご近所さんはみなさん加入していますよ?

カケル

カケルその考えは危険です。学資保険は「絶対に契約してはいけない保険商品」です。

「学資保険」は契約途中で解約する人が15%以上もいるという事実があります。

「学資保険」に加入するかどうかお悩みの方のために、「FP2級保持、元生命保険会社の社員で家計管理のプロであるブログ管理人」が「学資保険のデメリット5選」について、生命保険会社しか知らないデータも出しながら、分かりやすく徹底解説します。

この記事を最後まで読めば、「学資保険が契約するべきではない保険商品ということがはっきり分かるはず」ですので、ぜひ最後までご覧ください。

- 「学資保険」を知らない人

- 「学資保険」の加入を検討している人

- 「学資保険」を契約中の人

【学資保険のデメリット5選】

- 途中で解約すると大きく元本割れする

- 満期まで資金が拘束される

- 返礼率が圧倒的に低い

- インフレに弱い

- ドアノック商品のため、その他の保険営業を受ける

- 学資保険とはそもそも何かについて

- なぜ学資保険を契約してはいけないのか?

- 既に契約中の人はどうすべきか?

- 未加入(検討中)の人はどうすべきか?

学資保険とは?

「学資保険」とは子どもの教育費を準備する手段として生命保険会社が販売している商品です。

子どもが約18歳になるまで、毎月一定額や全期間一括(全期前納一括払い)など、保険料を支払うと満期時に「払い込んだ保険料+5~10%程度増えた状態(返礼率105~110%)で満期保険金が受け取れる」のが特徴です。

また、契約者(親)の死亡時には保険料の払い込みはストップし、保険金を満額受け取ることが可能なため、保険としての要素も兼ね備えた商品です。

学資保険はいつから加入出来るのか?

お子様の年齢が「0~6歳前後」が加入条件となっていることが多いです。保険の満期はお子様が17歳、18歳もしくは22歳に設定されていることが多いです。

また、妊娠中に加入出来る商品もあり、その場合「出産予定日の140日前」から加入出来ます。出産後はバタバタで契約などゆっくり話を聞けないという人は妊娠中に契約する人もたまにいます。

流産や死産の場合、払い込んだ保険料は全額返金されます。

保険料はどれくらいか?

保険料は契約者の年齢と子どもの年齢、払い込み方法によって変わります。

払い込み方法で一番契約数が多いのが月払いで、毎月1万円前後ぐらいのイメージです。

全期間一括払い(全期前納一括払い)は18年間分などの保険料を一括で前払いするため、生命保険会社は保険料を長く運用することが可能です。そのため、返礼率は最も高くなります。(返礼率110~120%)

返礼率はどれぐらいか?

学資保険の返礼率は現在かなり少なくなっており、105%未満がほとんどです。全期前納払いでも110%がせいぜい良いところでしょう。

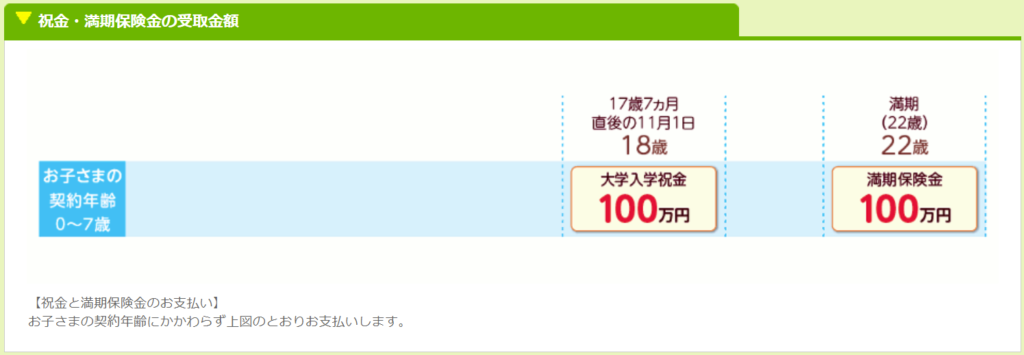

【例題】フコク生命の学資保険

契約者(30歳)、子ども(0歳)、保険料払込期間11年間

毎月の支払保険料:14,354円

保険料合計:1,894,728円(14,354円×12ヶ月×11年)

満期保険金:2,000,000円(18歳時に100万円、22歳時に100万円受け取り)

返礼率:2,000,000円÷1,894,728円×100=105.5%

保険金の受け取り方は?

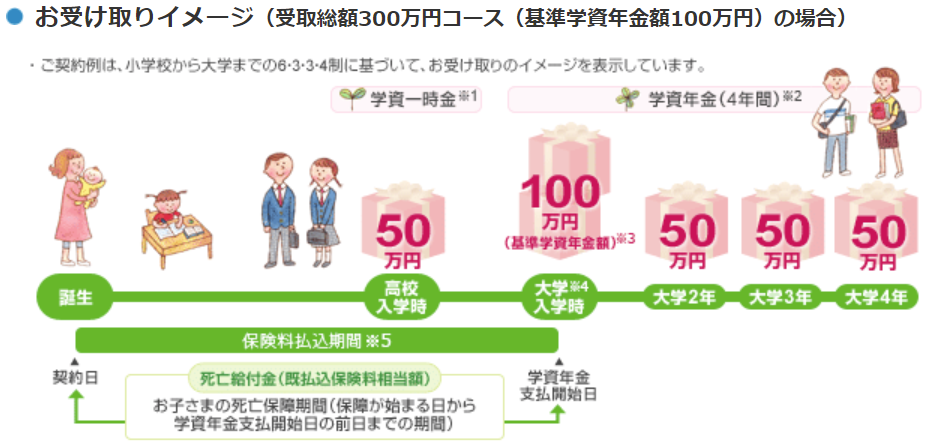

子どもが17歳or18歳になる時に「全額一括で受け取るタイプ」や、下記のように「分割で受け取るタイプ」など、保険会社の商品ごと多岐に渡ります。

学資保険のメリット

- 強制的に貯蓄出来る(貯金が浪費癖のある人には良いかも)

- 生命保険料控除を受けられる(微々たる額です)

- 契約者(親)が亡くなった時に保険料の払い込みが免除され、満額保険金を受け取れる

- 払い込んだ以上にお金を受け取れる(銀行に預けるよりはマシ)

学資保険のデメリット

- 途中で解約すると大きく元本割れする(2番目のデメリット)

- 満期まで資金が拘束される

- 返礼率が圧倒的に低い(これが最大のデメリット)

- インフレに弱い

- ドアノック商品のため、その他の保険営業を受ける

学資保険のデメリット5選について

まず、なぜ学資保険は契約すべきでないのか?

結論から申し上げると、「デメリットが多すぎるから」です。ここからは学資保険のデメリット部分を掘り下げていきます。

途中で解約すると大きく元本割れする

最初は貯蓄目的で学資保険を契約しても、思っていた以上に子ども関連でお金がかかったり、両親の収入状況が変わり、お金が必要となってやむなく途中で解約する人が10人に1.5人以上いるということです。

学資保険は「加入した時点で途中解約すると損をすることが確定している商品」ということを覚えておきましょう。

満期まで資金が拘束される

貯蓄に余裕がある人にとっては関係ないことかもしれませんが、不慮のことで急にお金が必要となった時、資金拘束されており、元本割れするので解約は心理的にしづらいです。

しかし前述の通り、10人中1人以上は途中で解約しているという事実をお忘れなく。

返礼率が圧倒的に低い

【例題】フコク生命の学資保険

【例題】契約者(30歳)、子ども(1歳)、保険料払込期間:16年間、毎月の保険料:10,246円

この商品の場合、保険金の受取は17歳と22歳でそれぞれ100万円(合計200万円)です。

返礼率:2,000,000円÷1,967,232円(10,246円×12ヶ月×16年)×100=約101.6%(元本からの増加率1.6%)

【毎月10,000円を積み立てし、年3%の投資で複利運用した場合】

積立元本:10,000円×12ヶ月×16年=1,920,000円

運用益:540,427円(計算内容は省略)

合計:1,920,000円+540,427円=2,460,427円

元本からの増加率:2,460,427円÷1,920,000円×100-100=28.1%

毎月約1万円を保険料として預けるか、自分で優良な投資信託を毎月1万円購入して運用するかでここまで差が出ます。

学資保険の返礼率は圧倒的に低いのが分かって頂けますでしょうか?

インフレに弱い

学資保険は契約した段階で将来的に受け取れる額が確定しているいう意味ではメリットですが、インフレリスクがあります。

「インフレ」とは今まで100円で購入出来ていた物が、120円でしか買えないというように「お金の価値が下がり価格が高くなること」です。昔は缶ジュースが100円だったのが今では120円など、身近に感じることはありませんか?

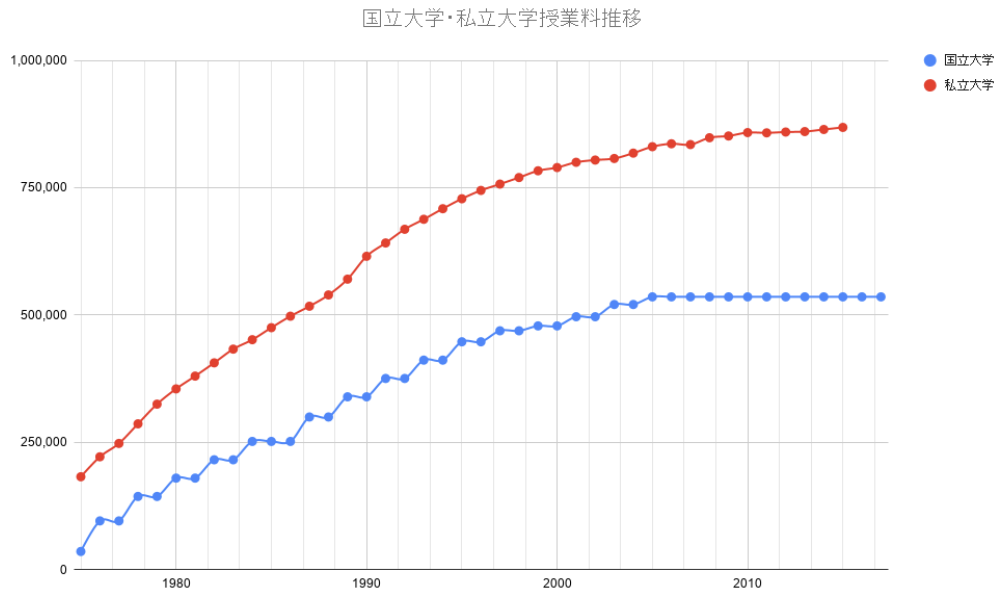

下記の図は国立大学、私立大学の授業料の推移です。見て頂くと分かる通り、大学にかかる教育費用はどんどん増加しており、今後も増加の傾向にあります。

ドアノック商品のため、その他の保険営業を受ける

「ドアノック商品」とは簡単に売り込みが出来て、売りやすい商品のことです。生保レディは子どもが生まれたタイミングで教育費用など、お金の不安を煽り、簡単に契約させるのです。(教育費のインフレの話は伝えません)

また、手土産などを貰うこともあり、「何か保険に入らないと悪いな」という心理に陥り、無駄な保険に入ってしまう人がいますのでご注意ください。

既に学資保険を契約中の人はどうすれば良いか?

元本割れしますが、基本的には今すぐ解約です。ただし以下のように判断してください。

- 保険金の受取時期まで5年以内の人→そのまま

- 保険金の受取時期まで5年以上の人→すぐに解約し、解約金で投資信託を購入する

保険料を全期前納一括払いで支払い済みの場合、最も返礼率が高くて110%程度ありますが、それでも残り10年とか運用出来るなら、長期投資の凄さを深く知っている私は元本割れしても解約します。

学資保険を未加入(検討中)の人はどうすべきか?

答えはズバリ「学資保険に加入せず、その分を投資信託の購入と掛け捨ての生命保険料に充てる」です。投資なんて怖いしよく分からないって人は下記記事をご覧ください。

Q&A(質問まとめ)

(注意)生命保険は学資保険相当分で計算しています。実際にはこれだけは残された家族の生活費なども必要ですので、保障額は調整しましょう。

「学資保険の真実について」のまとめ

【学資保険のデメリット5選】

- 途中で解約すると大きく元本割れする

- 満期まで資金が拘束される

- 返礼率が圧倒的に低い

- インフレに弱い

- ドアノック商品のため、その他の保険営業を受ける

生命保険営業をしている人がこの記事を見たら手の内を書くな!と怒られそうですが、「無駄な保険に入って家計が圧迫されている現実」をFPとして相談を受ける度に見るので、本音を書きました。

カケル

カケル「保険」と「投資」は分けて考えるべきです。投資について詳しく知りたい方は以下の記事をぜひご覧ください。